SBI証券で積み立て投資をすることの良さはこちらの記事で紹介済みなのですが、

東急ロイヤルクラブでプラチナ条件を満たしたのでゴールドカードへ | まろの育児ときどき転職、ところにより副業 (nicopoco.com)

この記事を読むといい人

・100,000円のクレジットカード投資で最大限のポイントを獲得したい

・100,000円クレカ投資を楽天にするかSBIにするか迷っていて、どちらか1つを選択して投資していきたい

今回は楽天証券とSBI証券の比較です。

結論から言うと、組み合わせによりますが、SBI証券の方がポイント付与率が高いということになりました。

ただ、問題点としては、SBI証券でついたポイントをポイント投資に持っていけないという点だけ難点かなと思いました(東急カードの場合)。

その詳細をみていきます。

| 楽天証券 | SBI証券 プリファードカード* 2024年10月まで |

SBI証券 その他* 2024年11月以降 |

|

| 毎月5万円積立/年間60万円 | 0.5% x 50,000=250P | 5%x50,000=2,500P | 3%x50,000=1,500P |

| 毎月10万円積立/年間120万円 | 0.5% x 100,000=500P | 5%x100,000=5,000P | 3%x100,000=3,000P |

楽天証券のメリット

購入時に楽天キャッシュが使えて、かつ楽天ポイントになる

購入時に楽天カードで決済して楽天ポイントになる

イメージとしては、☟のような感じ・・。

楽天証券で積立NISAをした場合のポイントの流れを図でとらえようとしているのですが、他にも発生している追加ポイントがあるからなかなか捉えにくい。 pic.twitter.com/ZWU1683Rxf

— まろ@2児の父👶サラリーマン大家&投資家🇺🇸アドバイザー💹 (@M_A_R_O_YU) March 16, 2024

ちなみに、みんな大好き(と私が勝手に呼んでいる)eMAXIS Slimシリーズは

年率0.4%(税込)未満にあたりますので、プレミアム、ゴールド、通常毎にポイント還元率が違います。

| カード種類 | 代行手数料 | |

| 年率0.4%(税込)以上 | 年率0.4%(税込)未満 | |

| 楽天プレミアムカード | 1% | 1% |

| 楽天ゴールドカード | 0.75% | |

| 上記以外の楽天カード | 0.50% | |

プレミアムカードでメリットを得るためには楽天経済圏にある程度勇気を持って資金を積み込まなければなりません。

| 使用額 | 通常カード 0.5% |

ゴールド カード0.75% |

プレミアム カード1.0% |

|

| 年会費 | ¥0 | ¥2,200 | ¥11,000 | |

| 投資信託積立 | ¥1,200,000 | P 6000 | P 9000 | P 12000 |

| 年間楽天証券使用額 | ¥500,000 | P 15000 | P 15000 | P 20000 |

| ポイント総額 | P 21000 | P 21800 | P 21000 | |

| 通常カードとの比較 | 800 | 0 |

ポイントを取りにいって、信託報酬をたくさん払ってたり、パフォーマンスがよくない商品を買っても仕方ないので、私は通常カード×eMAXIS Slimのオルカン&S&Pで固めています。

楽天カードクレジット決済のポイント還元率 | 楽天カードクレジット決済 | 投信積立 | 投資信託 | 楽天証券 (rakuten-sec.co.jp)

ん~、やっぱりざっくり0.5%くらいの還元率なのかも・・。

| 投資額 | ポイント | 還元率 | |

| 楽天カード | 100,000 | 500 | 0.50% |

| 楽天キャッシュ | 50,000 | 250 | 0.50% |

| 合計 | 150,000 | 750 | 0.50% |

SBI証券のメリット

複数のクレジットカードと連携が出来て、クレジットカードによってポイント還元率が違います。

私は、東急ロイヤルクラブのプラチナランクでして、ポイント還元率が3%です。

通常ポイント(0.25%)+ゴールドカード保有(0.75%)+

クレカ積み立て(0.25%)+プラチナカード保有(1.5%)・・・その他=3.0%です。

上限額が50,000円/月までですが、天引きによる資産形成も可能となります。

確かに、50,000円積み立てしており、1500Pを確かに受け取っています。

![]()

実質、48,500円相当で運用できているので、インデックス投資と併用すれば、投資額のプラス分とポイントのメリット二重取りです。

ちなみに、他のクレジットカードでも3%をゲットできることは色々なブログで触れられておりますが、わかりやすかったのは、こちらです。

| クレジットカード | 還元率 | 獲得ポイント (毎月5万円として) |

年会費 | 獲得ポイントと 年会費の差し引き |

| Oliveフレキシブルペイ/ 三井住友カード |

0.50% | 3,000ポイント/年 | 無料 | +3,000ポイント |

| Oliveフレキシブルペイゴールド/ 三井住友カード ゴールド |

1.00% | 6,000ポイント/年 | 5,500円 初年度無料 |

+500ポイント |

| Oliveフレキシブルペイプラチナプリファード/ 三井住友カード プラチナプリファード |

5.00% | 30,000ポイント/年 | 33,000円 初年度無料 |

-3,000円 |

| TOKYU CARD ClubQ JMB | 0.50% | 3,000ポイント/年 | 1,100円 初年度無料 |

+1,900ポイント |

| TOKYU CARD ClubQ JMBゴールド | 1.25% | 7,500ポイント/年 | 6,600円 | +900ポイント |

| TOKYU CARD ClubQ JMBゴールド+α | 3.00% | 18,000ポイント/年 | 6,600円 | +11,400ポイント |

| タカシマヤカード《ゴールド》 | 0.50% | 3,000ポイント/年 | 11,000円 | -8,000円 |

結論としては、条件を満たしさえすれば、SBIx東急カードの組み合わせが最強です。

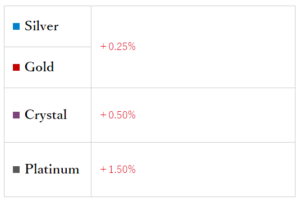

| 全会員 | 0.25% | |

| TOKYU CARD 各種ゴールドカード |

0.75% | |

| TOKYU CARD ClubQ JMB (一般カード) |

加算無し | |

| プラチナステージ | 1.50% | |

| クリスタルステージ | 0.50% | |

| ゴールドステージ・ シルバーステージ |

0.25% | |

| TOKYU CARD年間利用額 200万円以上 |

0.25% | |

| 毎月の積立額50,000円 (50,000未満は対象外) |

0.25% | |

| 500万円以上 (東急ポイントが貯まるコース口座残高) |

0.25% | |

| 18歳~29歳 | 0.50% | |

| 30歳~39歳 | 0.25% |

*東急カードより